※本投稿は不動産業者のビジネスモデルについての話がメインであり、一般の方向けの話題は前半部分で終わります。

家を購入する時に、ほとんど全ての人は火災保険に加入すると思います。

住宅ローンを借りる際の条件になっていたり、そうでなくても「常識的」に火災保険は加入するものだ、という営業マンからの提案によって、特に深く考えずに皆さまは火災保険に加入しているのではないでしょうか。

同じく、「家族を持ったら生命保険」「車を持ったら対人・対物・車両保険」「医療保険に入らないと損」「保険は積み立てがお得」なんていう保険営業マンのセールストークに騙されゲフンゲフン、保険の提案を受けて、余り考えずに色々な保険に加入しているのが現実だと思います。

しかし、本当に各種の「保険」というのは入る価値があるのでしょうか。そして、火災保険は入るべき価値があるのでしょうか。

入るべき保険の「答え」は、ネットを検索すれば先人たちが出しつくています。

簡潔に言えば、入るべき保険とは3つのみ。

- 「火災保険」

- 「車の対人・対物保険(車両保険はいらない)」

- 「(家族がいて貯蓄が少ない場合のみ)掛け捨ての生命保険」

これら以外の保険は全て無用の長物です。(つまり「一般の方は火災保険は必ず入りましょう!」が答えです。)

詳しい説明は先人たちの動画や記事を参照したほうが分かり易いです。とても勉強になりますので是非一読ください。

※以下、不動産業関係者以外が読んでも全く意味のない記事となります。

さて、本題となりますが、では我々「不動産業者」、特に「買取再販業者」や「新築分譲業者」が物件を仕入れる時火災保険に加入する意味はあるでしょうか。

答えは「不動産業者の在庫物件を火災保険に加入させる意味はかなり薄い(費用対効果が低い)」です。

実際に、火災保険に加入することにより受け取れる期待値を算出してみましょう。

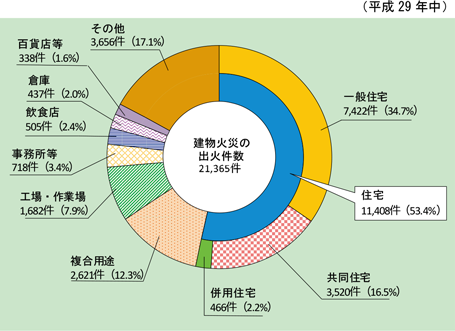

平成30年度、日本における建物火災の出火件数は21,365件、その中で住宅は11,408件です。

また、火災の出火原因としては、たばこの不始末が約10%でトップ、以下、放火が約10%、こんろからの出火約9%、たき火約9%、放火の疑い約7%、火入れ約5%、漏電約4%…と続きます。

その中で「買取再販業」「新築分譲業者」の建物から出火する可能性のある原因として、「たばこ」「こんろ」「火入れ」「漏電」などはほぼ除外できるでしょう。

理由としては「たばこ」は当然、「こんろ」や「火入れ」も基本的には販売後ガス契約の為あり得ず、「漏電」も物件不在時はブレーカーを落とすことが多いし、家電をそもそもほとんど設置しないことからも余り考えられません。

よって、在庫物件が火事になるのは「放火」「放火の疑い」や「たき火」「火遊び」「その他原因による類焼被害」に限られるわけです。それらが対象となる割合としては全体の40%程度でしょうか。

つまり、火災件数11,408件中の4割、約4500件が在庫物件が火災に巻き込まれる可能性のある件数となります。

そして、日本の全ての住宅の総数が約6000万件ですから、4500÷6000万=0.000075=0.0075% つまり「1つの在庫物件から、1年の内に火災が発生する確率は0.0075%」ということになります。

また、火災が実際に起こった際に受け取ることのできる火災保険金額は平均するとおおよそ1500万程度でしょうか。1500万程度の火災保険を最低オプションで加入した時に年間保険料は約2万円です。

実際に火災が起こった際にもらえる保険料×火災の発生確率が期待値です。計算すると、1500万円×0.000075=1125円(爆笑wwww)

火災保険のリスクリターン期待値は、支払い火災保険料2万円の約5%となります。いや~、我々不動産業者の在庫商品の特性に対しての計算とはいえ・・・損害保険会社の皆さま、儲けすぎてますよねコレ絶対…w。

もちろん火災保険というのは台風による風災被害も対象にしていますから、それらを考慮した場合多少改善されるわけですが、それでも10%程度にしかならないでしょう。

これは、100万円で10万円の価値しかない商品を買っているのと同じなわけです。

つまり!前述の問、「我々不動産業者の在庫物件を火災保険に加入するべきか否か」は「加入しないほうがよい」というのが答えとなるわけです。

ただし、条件はあります。あくまで「確率」「期待値」の話なので「0.0075%の確率の1件が最初に来てしまう」こともあり得るわけです。

その0.0075%が万が一、最初に来てしまった場合は、例えば自己資本が非常に少ない段階の会社が数千万クラスの融資を引いて物件仕入れを行い、その物件が火災にあってしまった、などという場合は、その会社はかなり厳しい状態に追い込まれるでしょう。

つまり、「文字通りの万が一」とはいえ「絶対にあり得ないという訳ではない」ので、そのような天文学的数字の確率で火災が発生してしまっても乗り切るための自己資本力が必要、それが無い段階では効果は薄いとはいえ「加入しておいたほうが良い」となるわけです。

具体的には、自己資本の20%を上回る物件の場合は火災保険に加入する、などという条件を設定して、そうした物件は火災保険加入が有利となり得ると考えます。

最近、異常気象による台風や突風などの被害が頻発しており、買取再販業の仲間内でも「火災保険加入していなかったが、入るべきか検討している」「台風被害によるリスクへの対策として水災加入を勧められている」などの話が盛り上がりを見せています。

ただ、「そもそもなんで私たちは商売しているの?利益を得るため(+お客様の幸せの為)でしょ?だったら加入した場合と加入しなかった場合のそれぞれの期待値をしっかり計算して、より良い効率を選ぶのが経営者の仕事じゃないの?」というのが経営の本質なわけで、

「天災が頻発しているから火災保険に加入する」でもなければ「営業マンに勧められたから保険に加入」でもない、「どちらを選ぶのが数字上の利益となるかをしっかり考える」ということを、しっかりと心に刻み込まなければならないと考える次第であります。

コメントを残す